- agosto 13, 2024

- Posted by: admin

- Categories: Spanish Blog, Financiamiento de exportaciones

¿En el camino del comercio internacional? Emocionante, pero trae consigo sus propios desafíos, especialmente en la gestión del flujo de efectivo. Aquí entra el Factoring de Exportación, tu aliado financiero en esta aventura global. Imagina esto: dinero más rápido, menor riesgo y la libertad de enfocarte en lo que haces mejor: hacer crecer tu negocio.

En este blog, desentrañaremos la magia detrás del Factoring de Exportación, mostrando cómo empodera a las empresas para prosperar en el mundo de las exportaciones. Desde aumentar el flujo de efectivo hasta navegar por las complejidades de las transacciones transfronterizas, exploraremos las ventajas que hacen del Factoring de Exportación un cambio radical.

Puntos Clave

- El volumen del factoring de exportación en México está en aumento, lo que refleja la necesidad de una mejor gestión del flujo de efectivo en el comercio global.

- Más empresas mexicanas están entrando en los mercados globales, aumentando la demanda de servicios de factoring de exportación.

- El factoring de exportación sirve como un aliado financiero crucial, ofreciendo flujo de efectivo rápido y reducción de riesgos para las empresas en el comercio internacional.

- El factoring de exportación implica vender cuentas por cobrar a una tercera parte con un descuento, ayudando a los exportadores con liquidez inmediata.

- El factoring con recurso y sin recurso ofrece diferentes opciones de distribución de riesgos para los exportadores.

- El factoring de exportación ofrece mejor flujo de efectivo, reducción de riesgos, gestión eficiente del capital de trabajo y asistencia profesional en crédito.

- Los avances tecnológicos y las tendencias emergentes moldean el futuro del factoring de exportación, ofreciendo oportunidades de crecimiento para las empresas.

¿Qué es el factoraje de exportación?

El factoring de exportación es una transacción financiera en la cual una empresa (el exportador) vende sus cuentas por cobrar o facturas a una institución financiera tercera (el factor) con un descuento. Esta práctica es utilizada comúnmente por empresas involucradas en el comercio internacional para mejorar el flujo de efectivo y mitigar los riesgos asociados con la venta de bienes o servicios a crédito a compradores extranjeros.

Factoraje para exportaciones en el escenario actual

Los exportadores en México están adoptando el factoring de exportación, lo que lleva a un aumento en la demanda dentro del país. A pesar de esta tendencia positiva, el crecimiento global del factoring de exportación en México sigue siendo lento. Mientras que los exportadores locales están cada vez más cómodos con esta opción de financiamiento, el ritmo de adopción a nivel internacional sugiere que hay potencial para una mayor expansión. Abordar los factores que contribuyen a este crecimiento más lento podría desbloquear mayores oportunidades para los exportadores mexicanos en el mercado global.

¿Cómo funciona el factoraje de exportación?

Así es como funciona el factoraje de exportación en sencillos pasos.

Paso 1: Asociación con un factor

Como exportador, estableces una asociación con una institución financiera conocida como factor. Esta colaboración implica un acuerdo donde el factor acepta comprar tus cuentas por cobrar o facturas a una tasa de descuento.

Paso 2: Cumplimiento de Órdenes

Procede con el cumplimiento de órdenes de tus clientes ubicados en diferentes países, tal como lo habías planeado. Esto podría involucrar la fabricación de bienes, la prestación de servicios o la entrega de productos a tu clientela internacional.

Paso 3: Entrega de facturas al factor

Una vez completadas las transacciones con tus clientes extranjeros, transfieres las facturas o cuentas que representan los montos adeudados por estos clientes al factor. A cambio, el factor te proporciona un pago inicial, que típicamente constituye un porcentaje del valor total de la factura.

Paso 4: Asignación de fondos

Al recibir el pago inicial del factor, asignas una parte de estos fondos para liquidar tus gastos y obligaciones inmediatas, como los costos operativos o los pagos a proveedores. Los fondos restantes sirven como capital de trabajo, permitiéndote financiar futuras órdenes de exportación, invertir en la expansión del negocio o abordar cualquier necesidad de flujo de efectivo.

Tipos de factoraje de exportación

Generalmente, hay dos tipos principales de factoraje de exportación: factoring con recurso y factoring sin recurso. Desglosamos cada tipo a continuación:

Factoraje con recurso

¿Qué es?: En el factoring con recurso, el exportador sigue siendo responsable del pago si el comprador extranjero no paga la factura. Si el comprador incumple, el exportador debe recomprar la cuenta por cobrar del factor.

Características Clave: Es un poco más arriesgado para el exportador, pero las tarifas de factoring suelen ser más bajas.

¿Cómo implementar el factoraje de exportación de la mejor manera?

A continuación le explicamos cómo puede implementar el factoraje de exportaciones de la mejor manera:

Elige con Cuidado: Selecciona un factor de exportación reputado con amplia experiencia en financiamiento de comercio internacional. Considera factores como su historial, estabilidad financiera, red global y capacidad de respuesta a tus necesidades.

Conoce los Términos: Revisa y entiende cuidadosamente todos los términos y condiciones del acuerdo de factoring antes de firmar. Presta especial atención a las tasas de descuento, tasas de anticipo, tarifas de factoring, cláusulas de recurso y cualquier otra obligación.

Mantén la Transparencia: Mantén una comunicación abierta y transparente con el factor de exportación durante toda la asociación. Proporciona información precisa y oportuna sobre tu negocio, clientes y procedimientos de facturación para asegurar operaciones fluidas.

Integra la Planificación: Incorpora el factoring de exportación en tus estrategias financieras y de crecimiento general. Evalúa cómo el factoring se alinea con tus objetivos, necesidades de capital de trabajo y pronósticos de flujo de efectivo. Considera el impacto en tu puntaje de crédito, estados financieros y desempeño general del negocio.

Monitorea el Progreso: Evalúa regularmente el desempeño del factor de exportación para asegurar el cumplimiento de los términos del acuerdo. Monitorea métricas clave como el tiempo de procesamiento de facturas, la tasa de éxito de cobro y la capacidad de respuesta a consultas o preocupaciones. Toma medidas rápidas para abordar cualquier problema o preocupación que surja.

Aprovecha la Experiencia Global: Utiliza la experiencia y los recursos globales del factor de exportación para navegar por las complejidades del comercio internacional. Busca asesoría y asistencia en inteligencia de mercado, cumplimiento regulatorio y cambio de divisas. Utiliza su red de contactos y socios para explorar nuevos mercados y expandir tu base de clientes.

Educa a tu Equipo: Asegúrate de que todos los miembros de tu equipo entiendan los beneficios del factoring de exportación y sus roles en el proceso. Proporciona capacitación a empleados en operaciones, finanzas y ventas sobre cómo integrar eficazmente el factoring en sus tareas diarias y comunicarse con el factor de exportación.

Adapta Según sea Necesario: Evalúa continuamente la efectividad de tu arreglo de factoring de exportación y realiza ajustes según sea necesario. Evalúa su impacto en tu desempeño financiero, relaciones con clientes y objetivos comerciales. Identifica áreas de mejora y explora formas de mejorar la eficiencia y efectividad de tu estrategia de factoring con el tiempo.

Principales beneficios del factoraje de exportación

A continuación se presentan algunas de las principales ventajas del factoraje de exportación.

Mejora del Flujo de Efectivo

El factoraje de exportación proporciona efectivo inmediato al adelantar un porcentaje del valor de la factura. Esto ayuda a los exportadores a mantener un flujo de efectivo saludable, permitiéndoles cubrir gastos operativos, invertir en crecimiento y aprovechar nuevas oportunidades.

Reducción del Riesgo de Crédito

Con el factoraje de exportación sin recurso, el factor asume el riesgo de no pago por parte del comprador extranjero. Esto protege al exportador de pérdidas debido a la insolvencia o incumplimiento del comprador, mejorando la estabilidad financiera.

Gestión eficiente del capital de trabajo

El factoraje de exportación facilita una gestión eficiente del capital de trabajo al convertir cuentas por cobrar en efectivo inmediato. Esta liquidez permite a las empresas cumplir con obligaciones a corto plazo y aceptar pedidos de exportación adicionales.

Acceso a la gestión de crédito profesional

Los factores de exportación a menudo proporcionan servicios de gestión de crédito, incluyendo evaluaciones de crédito de compradores extranjeros. Esta experiencia ayuda a los exportadores a tomar decisiones informadas y minimizar el riesgo de tratar con clientes poco fiables o financieramente inestables

Enfoque en Actividades Comerciales Principales

Al subcontratar la gestión y cobro de cuentas por cobrar al factor, los exportadores pueden concentrarse en sus actividades comerciales principales, como producción, marketing y desarrollo de productos, en lugar de gastar recursos en la recuperación de deudas.

Financiamiento flexible

El factoraje de exportación ofrece flexibilidad en el financiamiento, permitiendo a los exportadores elegir entre opciones de recurso y sin recurso según su tolerancia al riesgo. Esta adaptabilidad lo convierte en una herramienta financiera versátil para diversos escenarios empresariales.

Oportunidades de ventas mejoradas

Ofrecer términos de crédito favorables a compradores internacionales puede hacer que un negocio sea más competitivo. El factoring de exportación permite a los exportadores extender crédito sin comprometer su flujo de efectivo, lo que puede atraer a más clientes y expandir la cuota de mercado.

Cobros Eficientes

Los factores se especializan en cobros, asegurando la recuperación oportuna y efectiva de cuentas por cobrar. Esto minimiza la participación del exportador en el proceso, a menudo complejo y que consume mucho tiempo, de perseguir pagos a través de fronteras internacionales.

Mitigación del riesgo cambiario

Los factores de exportación pueden ofrecer servicios de conversión de divisas, ayudando a los exportadores a gestionar el riesgo asociado con las fluctuaciones de las tasas de cambio. Esta característica es particularmente valiosa cuando se trata de transacciones internacionales que involucran diferentes monedas.

Seguro de crédito

Algunos acuerdos de factoring de exportación incluyen seguro de crédito, lo que protege aún más a los exportadores contra el riesgo de no pago. Esta cobertura de seguro añade una capa extra de seguridad y tranquilidad para las empresas que participan en el comercio transfronterizo.

Desafíos y limitaciones del factoraje de exportaciones

Junto con las ventajas, el factoraje de exportación presenta ciertos desafíos y limitaciones que debes tener en cuenta.

Riesgos potenciales asociados con el factoraje de exportaciones

El factoring de exportación conlleva riesgos como el no pago por parte de los importadores, fluctuaciones de divisas e inestabilidad geopolítica. Los factores deben evaluar diligentemente la solvencia crediticia de los importadores para mitigar los riesgos de incumplimiento.

Desafíos comunes que enfrentan los exportadores

Los exportadores a menudo encuentran complejidades en el proceso de factoring, obstáculos en la negociación y retrasos en la financiación. Las discrepancias en la verificación de facturas pueden interrumpir el flujo de efectivo.

Estrategias para mitigar riesgos y superar desafíos

Las estrategias incluyen evaluar a los factores, mantener la comunicación y proporcionar documentación precisa. Diversificar la base de clientes, considerar el seguro de crédito y mantenerse informado son vitales para navegar eficazmente por los desafíos.

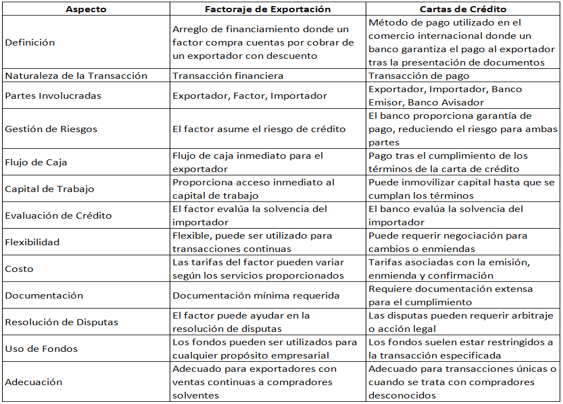

Factoraje de exportaciones vs cartas de crédito

La siguiente tabla proporciona una comparación completa entre el Factoraje de Exportación y las Cartas de Crédito, cubriendo varios aspectos, incluida la naturaleza de la transacción, las partes involucradas, la gestión de riesgos, el flujo de efectivo, el capital de trabajo, la evaluación crediticia, la flexibilidad, el costo, la documentación, la resolución de disputas, el uso de los fondos y la idoneidad.

Tendencias e innovaciones futuras en el factoraje de exportaciones

Explora y comprende algunas de las tendencias e innovaciones futuras en el factoraje de exportación para mejorar tu estrategia y tomar decisiones más sabias:

A. Avances tecnológicos que impactan el factoraje de exportaciones

Los avances tecnológicos están transformando el factoraje de exportación, con plataformas digitales y herramientas de automatización que optimizan procesos y mejoran la eficiencia. La tecnología blockchain ofrece mayor transparencia y seguridad, mientras que la inteligencia artificial y el aprendizaje automático permiten una evaluación de riesgos más precisa. Estos avances facilitan una financiación más rápida, reducen las cargas administrativas y aumentan la accesibilidad a soluciones de financiamiento.

B. Tendencias emergentes en el comercio y las finanzas globales

El comercio y las finanzas globales están experimentando un cambio hacia la sostenibilidad y las prácticas de abastecimiento ético, impulsados por la creciente demanda de los consumidores. Los factores de exportación se están adaptando incorporando criterios de sostenibilidad en sus marcos de evaluación de riesgos. El auge del comercio electrónico y las plataformas de comercio transfronterizo presenta nuevas oportunidades para el factoraje de exportación, especialmente para las PYMEs que participan en los mercados en línea globales.

C. Oportunidades de crecimiento y expansión en la industria del factoraje de exportaciones

A pesar de los desafíos, la industria del factoraje de exportación sigue teniendo un gran potencial de crecimiento. Los mercados emergentes ofrecen un potencial no explotado, con factores que expanden su presencia y forjan asociaciones estratégicas. La creciente concienciación y adopción del factoraje de exportación entre las PYMEs presentan una oportunidad significativa para la expansión del mercado. Las reformas regulatorias destinadas a promover la financiación del comercio también mejoran las perspectivas de crecimiento. Al capitalizar estas oportunidades y abrazar la innovación, los factores de exportación pueden posicionarse para un éxito sostenido.

Desbloquea Tu Potencial de Exportación con Credlix

Credlix facilita la exportación para las empresas proporcionando el dinero que necesitas. Te ayudamos a gestionar más órdenes de compradores sin esfuerzo. Nuestras soluciones sencillas, como obtener dinero por tus facturas y financiar tus órdenes de compra, no requieren que ofrezcas ninguna garantía. Con nosotros, es realmente simple.

Conclusión

El factoraje de exportación es una herramienta práctica para las empresas en el comercio global. Proporciona efectivo rápido, reduce riesgos y permite enfocarse en el crecimiento. Mientras que los exportadores mexicanos están adoptando esta práctica, hay margen para una mayor adopción global. El factoraje de exportación simplifica los procesos financieros y acelera el crecimiento empresarial. Ya sea que tengas experiencia o estés comenzando, es una forma confiable de navegar por los desafíos del comercio internacional. Credlix ofrece soluciones sencillas, haciendo que el proceso sea aún más fácil para las empresas que buscan prosperar en el mercado global.

Preguntas frecuentes

¿Por qué elegir el factoraje de exportación?

El factoraje de exportación ofrece a las empresas una solución para aliviar los desafíos asociados con los pagos y las finanzas, proporcionando el capital de trabajo esencial necesario para llevar a cabo las operaciones. Obtener créditos o préstamos en efectivo puede ser un desafío en el sector financiero internacional, lo que lleva a muchos vendedores a recurrir al factoraje de exportación. En México, el factoraje de exportaciones suele ser facilitado por Compañías Financieras No Bancarias (NBFC), predominantemente financiadas por instituciones financieras.

¿Qué diferencia el factoraje de exportación del forfaiting?

El factoraje de exportación implica vender todas las facturas a un factor, lo que incluye entregar todas las cuentas por cobrar. Por otro lado, el forfaiting implica ceder todos los derechos sobre las cuentas por cobrar relacionadas con transacciones internacionales a una empresa especializada en financiamiento comercial. En esencia, aunque ambos métodos ofrecen soluciones financieras para el comercio internacional, la distinción radica en la extensión de los derechos cedidos y las partes involucradas en la transacción.

¿Cómo puede el factoraje de exportación beneficiar a tu negocio?

El factoraje de exportación ofrece una solución rápida para que las empresas accedan a los fondos necesarios para el crecimiento. Al considerar las cuentas por cobrar extranjeras, las empresas reciben el pago inmediato del factor en lugar de esperar semanas o meses para el pago de los importadores. Esto acelera el flujo de efectivo y proporciona la liquidez necesaria para impulsar la expansión y las operaciones comerciales. En el dinámico mundo de los negocios, gestionar las finanzas de manera eficiente es clave para asegurar un crecimiento y éxito sostenidos. Un aspecto crucial que a menudo toma el centro de atención es la gestión de las cuentas por cobrar, el dinero que te deben tus clientes.

Este blog tiene como objetivo arrojar luz sobre el uso estratégico del financiamiento de cuentas por cobrar y la práctica impactante del financiamiento de proveedores, ofreciendo ideas que son accesibles y beneficiosas para empresas de todos los tamaños.